Người dân, doanh nghiệp phải trả hơn 1,1 triệu tỉ đồng lãi

Đó là con số mà Viện Nghiên cứu kinh tế và chính sách (VEPR) thống kê trong năm 2022. Cụ thể, theo VEPR, mức lãi suất (LS) cho vay tăng cao từ tháng 7.2022 và vẫn tiếp tục neo cao cho đến tháng 2.2023. Mức LS cho vay bình quân khoảng 9 - 10,7% đã làm suy yếu năng lực cạnh tranh của các doanh nghiệp (DN) Việt. Tính riêng năm 2022 chi phí lãi vay các DN và người dân phải chịu ít nhất là 1,135 triệu tỉ đồng, tương đương với 12% GDP cả nước. Đáng nói, trong khi người dân, DN trong nước phải chịu lãi vay cao thì ở các quốc gia trong khu vực lãi vay lại giảm rất nhanh. Đơn cử, Trung Quốc giảm lãi suất cho vay đến cuối năm 2022 về khoảng 4%, đã giúp các DN Trung Quốc phục hồi mạnh mẽ. Theo phân tích của VEPR, môi trường LS cao ảnh hưởng đến năng lực cạnh tranh của các DN và cũng ảnh hưởng đến nhu cầu khởi nghiệp và thành lập DN.

Lãi suất vay cần giảm mạnh để hỗ trợ doanh nghiệp

NGỌC THẠCH

Ông Trần Văn Đức, Chủ tịch HĐQT Công ty CP đầu tư chế biến dừa Bến Tre, cho rằng Ngân hàng Nhà nước (NHNN) lý giải LS cao là để chống lạm phát, ổn định tỷ giá, thế nhưng lạm phát trong mấy năm gần đây chỉ khoảng 4 - 4,5%/năm mà lãi vay lại tăng lên 40 - 50% so với trước, điều này rất vô lý. Lãi vay một số DN hiện tiếp cận được ở mức 9 - 10%/năm, nhưng cũng có DN đang phải chịu lãi 11 - 13%/năm. "Các nước trong khu vực như Thái Lan cũng chịu áp lực lạm phát bên ngoài nhưng sao LS của họ thấp hơn? DN của họ được tiếp cận giá vốn thấp, có chi phí tài chính thấp, nên nâng cao khả năng cạnh tranh khi ra thị trường xuất khẩu. Còn DN Việt thì khó trăm đường", ông Đức so sánh và cho biết với lãi suất vay 10%/năm thì tỷ lệ sinh lời phải từ 15% trở lên mới đủ bù đắp, còn không thì chỉ đủ nuôi lãi NH. Mức sinh lời này không dễ trong bối cảnh kinh tế hiện nay, nên thực tế các DN còn vay được vốn thì làm cũng chỉ đủ trả lãi NH là may.

Lãi vay cao nhưng theo bà Anh Thư, giám đốc một công ty xuất khẩu thủy sản có trụ sở tại TP.HCM, từ cuối năm 2022, đầu năm 2023, DN tiếp cận vốn NH không dễ. Chưa kể hạn mức tín dụng lúc hết, lúc còn, dẫn đến LS vay cứ thế tăng lên nên người đi vay rất sợ vì rủi ro cao. "Bây giờ các NH thương mại lớn vẫn cho vay nhưng tiếp cận được cũng không phải dễ. Ở đâu nói cho vay lãi 7 - 8%/năm và không biết có bao nhiêu DN vay được mức này, chứ những DN tôi quen biết vay rẻ lắm cũng là 9%/năm, đối với cá nhân thì từ 12 - 16%/năm. Lãi vay cao, thị trường bấp bênh nên DN đành đứng yên không dám làm gì", bà Anh Thư nói.

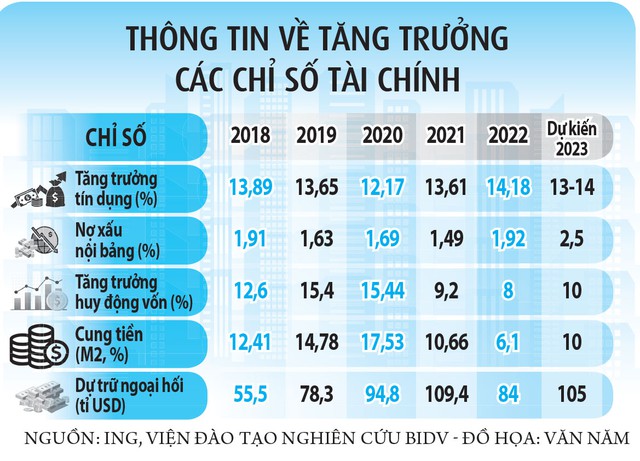

Theo VEPR, tốc độ tăng tín dụng và huy động vốn giảm mạnh trong 3 tháng đầu năm 2023 do cầu yếu và LS vẫn cao. Huy động vốn của khu vực các tổ chức kinh tế giảm mạnh và tốc độ huy động vốn của ngành NH cũng thấp hơn rất nhiều so với tốc độ bình quân trong 10 năm trở lại đây. Trong khi đó, tiền gửi khu vực dân cư tăng mạnh, cho thấy sự tăng lên của cảm nhận rủi ro đầu tư, làm giảm nhu cầu thành lập DN.

Cung tiền ngày càng bị thu hẹp

Để giảm lãi vay, NHNN đã 2 lần điều chỉnh giảm LS điều hành. Thế nhưng thực tế LS cho vay trên thị trường, như nói trên, vẫn cao bất chấp. Cung tiền thu hẹp được giới chuyên môn đánh giá là một trong những nguyên nhân chính khiến nền kinh tế thiếu hụt thanh khoản và LS bật tăng mạnh trong thời gian vừa qua và không thể hạ xuống. Số liệu cho thấy cung tiền ngày càng chậm lại qua các năm. Cụ thể, tăng trưởng GDP năm 2020 là 2,91% với cung tiền (M2) tăng trên 14,5%; năm 2021 GDP tăng 2,58%, với cung tiền là 10,66%; đến năm 2022 GDP tăng 8,02% nhưng cung tiền lại chỉ còn 6,15%. Đến cuối tháng 3.2023, cung tiền nền kinh tế cũng chỉ tăng 0,57%. Cung tiền thấp khiến thanh khoản trên thị trường cũng khó khăn hơn và lãi vay càng khó giảm. Khảo sát của Thanh Niên mới đây cũng cho thấy trừ big 4 (4 NH Nhà nước nắm cổ phần chi phối) thì hầu hết các NH nhỏ đều đụng trần room tín dụng.

Nhìn vào room tín dụng mà các nhà băng được phân bổ cũng như tăng trưởng dư nợ sẽ thấy nhiều NH đã hết quota tín dụng. Cụ thể, cuối tháng 2 NHNN đã phân bổ hạn mức tín dụng cho từng NH. Theo thống kê của Công ty chứng khoán VNDirect, một loạt NH thương mại được cấp room như HDBank là 11%, ACB 9,8%, Vietcombank 9,6%, TPBank 9,1%, VPBank và MBBank cùng được cấp ở mức 9%, BIDV 8,3%, MSB được cấp room tín dụng cao nhất 13,5%... Thế nhưng chỉ trong 3 tháng đầu năm, tốc độ tăng trưởng tín dụng của một số NH đã tăng nhanh như MSB tăng 13%, Techcombank tăng gần 10,7%, HDBank tăng 9%, 3 NH TPBank, Nam A Bank và VietABank tăng 7%... Doanh nghiệp đói vốn, cần vốn trong khi room tín dụng hạn hẹp thì lãi vay cao cũng là tất yếu.

Theo TS Lê Đạt Chí, Trưởng khoa Tài chính Trường ĐH Kinh tế TP.HCM, những NH nào tăng trưởng tín dụng nhanh, hết room thì lãi vay neo cao, khó giảm. Vì thế, muốn giảm lãi suất, NHNN phải xem xét nới room cho họ.

Quan trọng hơn, TS Lê Đạt Chí cho rằng cơ chế quản lý cấp hạn mức tín dụng cho từng NH tồn tại nhiều năm qua khiến thị trường tín dụng méo mó và khiến LS khó giảm. Thực tế, việc cấp hạn mức tín dụng đối với một số NH chỉ đủ đáp ứng cho các DN "sân sau" của họ. Chính vì thế LS cho vay đối với những khách hàng khác sẽ ở mức rất cao nhằm bù lỗ cho những khoản vay của khách hàng "ruột". Điều này phần nào lý giải cho thực trạng tăng trưởng tín dụng hiện nay trong hệ thống NH, đó là có NH tăng trưởng tín dụng khá nhanh, nhưng có NH lại chậm. Khi NH chạm room tín dụng, đồng nghĩa LS vay đưa ra rất cao. "Kinh nghiệm chung ở các nước là tiến tới nới lỏng hoặc xóa bỏ trần tín dụng. Bởi lẽ hiệu quả của trần tín dụng chỉ phát huy trong ngắn hạn hoặc giai đoạn đầu. Thế nhưng ở VN, việc áp trần tín dụng cho các NH đã tồn tại từ khoảng chục năm nay nhưng vẫn duy trì. Về dài hạn, việc áp trần tín dụng sẽ giảm tính cạnh tranh NH và hiệu quả phân bổ vốn trong nền kinh tế, chưa kể cầu tín dụng ngắn hạn từ các DN có thể bị ảnh hưởng, đặc biệt là DN đang sử dụng nguồn đi vay lớn từ NH", ông Chí nói.

Ông Lê Đạt Chí đặt vấn đề tại sao một số NH hiện nay công bố quản trị rủi ro đạt tiêu chuẩn Basel II, có NH đang tiến đến Basel III nhưng Nhà nước vẫn áp dụng biện pháp can thiệp cấp hạn mức tín dụng cho từng NH để kiểm soát rủi ro? Nếu các NH thật sự đạt được những tiêu chí quản trị rủi ro quốc tế này thì phải bỏ việc cấp hạn mức tín dụng. Khi họ được tăng trưởng tín dụng thoải mái nhưng đảm bảo các tiêu chuẩn hoạt động an toàn thì LS mới có thể cạnh tranh và giảm được.

Room tín dụng là một van chặn khiến lãi suất khó giảm

Muốn tăng trưởng GDP của VN trong năm nay khoảng 6,5% thì cũng phải mở thêm tín dụng để dòng vốn đến được nhiều DN. Nhưng việc cho vay của các NH thương mại vẫn phụ thuộc vào chỉ tiêu tăng trưởng tín dụng (room), room tín dụng sắp hết thì đương nhiên NH sẽ cho vay ít. Trong khi đó, nhu cầu của DN vẫn ở mức cao thì nhà băng sẽ tận dụng cơ hội này để khách hàng nào được giải ngân phải chấp nhận lãi suất cao. Khó có việc LS thấp khi NH siết chặt cho vay. Room tín dụng là một van chặn khiến LS trên thị trường khó đi xuống.

Chuyên gia tài chính, TS Nguyễn Trí Hiếu

Bình luận (0)